上世纪90年代诞生,从小小的房地产门窗开始做起,它跨界成为铁道部火车车厢指定供应商,进而拿下2009年全球***大IPO,老板当了三年东北首富,身家***时达300亿元。

然而,过去的辉煌早已不在。现在,公司被曝负债900多亿元,股票停牌,子公司陷经营危机。据媒体援引美国司法部的文件显示,曾经的首富老板面临美国的刑事指控,***刑期或达465年。

这就是“亚洲铝***”中国忠旺控股有限公司潮起潮落的复杂故事。

“眼看他起朱楼,眼看他宴宾客,眼看他楼塌了。”这句被重复了一遍又一遍的唏嘘之言,不幸落到忠旺头上。而在它身后,铝业市场一片大好,“亚洲铝***”到底发生了什么,才能把“一手好牌打得稀烂”?

“亚洲铝***”光环不在

跟很多即将爆雷的公司反复遮掩不一样,港股上市公司“中国忠旺”,是用一纸公告将自己的伤痕累累示之于众的。

10月15日,中国忠旺公告称,收到下属公司辽阳忠旺精制铝业有限公司、辽宁忠旺集团有限公司的通知,因重大亏损、运营困难,下属公司及其子公司已出现严重经营困难,经多方努力,已无法依靠自身力量解决当前问题。

10月21日,AI财经社联系中国忠旺公共事务部,但截至发稿,相关人员并未给予回复。

公开资料显示,中国忠旺全名中国忠旺控股有限公司,是全球领先的铝加工产品研发制造商,产品广泛应用于交通运输、机械设备及电力工程等领域。它的崛起之路,源于时代的机遇,以及***刘忠田的眼光和魄力。

刘忠田1964年生人,29岁时筹资创办辽宁忠旺,生产门窗专用的铝型材等建筑型铝材,借力房地产热,公司很快年入过亿。

赚了几年钱后,不甘现状的刘忠田将目光瞄准工业用铝材,并耗资20多亿元在厂房和设备上,光是一台铝型材挤压机就重达1.25万吨,花了2年时间安装调试。

当时,国内特大型铝合金型材主要依赖进口,忠旺不惜代价的投入赢来了丰厚的回报,铁道部下属企业指定中国忠旺为铝型材供应商。

2008年全球迎来金融危机,中国忠旺却大赚特赚,接连签下首都机场扩建、北京奥运会、上海世博会等十几个***重大工程,年营收高达256亿元。第二年,中国忠旺在港交所上市,募资13亿美元,成为当年全球融资规模***的上市公司,刘忠田以240亿港元加冕中国首富,同时登上福布斯全球亿万富豪榜。

带着全球第二、亚洲***的“铝***”光环,中国忠旺继续突击猛进了大约十年时间,达到***后,却不曾想迅速走向大滑坡。

2020年,中国忠旺发布的年报显示,公司实现营业收入204.02亿元,归母净利润17.89亿元,但后者数据已经回到八年前的水平,与2012年的18.07亿元数字相当。营收方面,与2018年的256.00亿元、2019年的235.84亿元相比,也都呈逐年缩水状态。

与此同时,现金与负债两项直接反映公司财务状况的指标形成强烈反差。截至2020年末,中国忠旺现金及现金等价物只有3.63亿元,2018年、2019年这一数字分别为150亿元和9.16亿元。不仅现金匮乏,公司还积累出来高达910.33亿元的总负债,资产负债率71.14%。

截至10月底,中国忠旺仍未披露2021年半年报。且自8月30日以来,中国忠旺股票一直处于停牌状态。停牌前收盘价为1.68港元/股,最新市值91.55亿港元,较2019年7月高点蒸发了近300亿港元。

老板海外涉诉内情

忠旺业绩的迅速变脸和债务的极速扩大,目前还是迷雾重重,但是如同很多不断倒下的公司一样,危险的信号绝不是突然出现的。

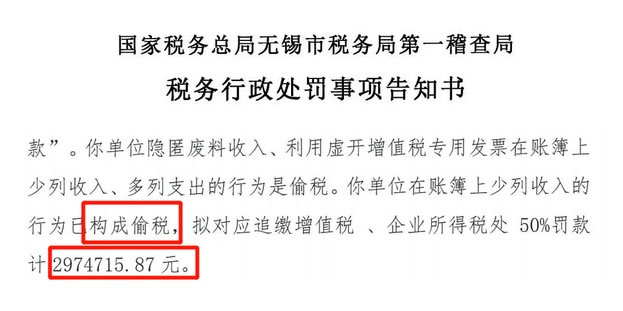

2015年,中国忠旺上市第七年,***做空机构浑水出具报告,列出多项问题剑指中国忠旺财务造假。问题主要围绕着隐瞒关联交易,虚增收入,侵占巨额投资款,如“自2011年以来,至少有62.5%是通过关联交易实现的虚假收入”“通过夸大机器采购的金额,虚报预付款”“从事庞氏土地融资等方式夸大资本开支”等。

浑水的威力致中国忠旺停牌,随后公司做出回击,否认了浑水的一系列指控。

但在2017年,又一份来自美国的麻烦事来了。美国方面指出,2011-2014年间,由中国忠旺控制的公司向美国出口了220万个铝托盘,但这些托盘从未被销售。因为托盘是一种制成品,不在美国的征税范围内,所以中国忠旺被怀疑掩盖这些铝材来自于中国的事实,以逃避关税。

几年之后的2021年8月23日,结果出来了。美国司法部发布文件称,中国前首富、“中国忠旺控股有限公司”创始人刘忠田以及6家与其相关的南加州华人公司,被认定走私铝材和洗钱罪名成立,逃税18亿美元,这是美国司法史上***的一起关税案。

名单上的前2家公司,还被指控犯有7项跨国洗钱罪,洗钱金额达到数十亿美元。据财新报道,美国司法部指控,他们通过空壳公司向刘忠田控制的美国铝业洗钱,为他们的计划提供便利,这些资金随后被转移到中国忠旺和其他空壳公司,作为购买铝的款项。

虽然中国忠旺多次否认美方的指控,但在8月23日的庭审中,57岁的刘忠田并未出庭。法官已定于今年12月13日举行此案的量刑听证会,如果罪名成立并具有适用性的话,刘忠田***量刑可达到465年。

在国外遭遇麻烦的同时,中国忠旺在国内则加快布局金融行业,投资了保险公司和银行。

2016年,忠旺通过旗下子公司,从杉杉系手里拿下君康人寿(原名正德人寿)股权,涉足保险领域。后者在忠旺的实控下进行业务调整,如布局养老社区等。

但在这表面上的业务合作背后,中国忠旺与君康人寿却被指隐藏着大量的关联交易。2020年,有媒体报道称,中国忠旺以各种形式从君康人寿占用的险资规模高达数百亿元,但中国忠旺否认了报道内容的真实性。

尽管君康人寿与中国忠旺的资金交易有待厘清,但从其2020年第三季度财报显示,最受关注的偿付能力充足率仅为102.47%,在行业中处于较低水平,最近一期风险综合评级为C类。对于保险公司来说,C类意味着操作风险、战略风险、声誉风险和流动性风险中某一类或几类风险较大。

除了保险业,忠旺也涉足多家银行的股权。据媒体报道,忠旺目前控股或参股的银行数量达七家,包括辽宁农商行、辽宁银行、大连银行、抚顺银行等,2020年财报数据显示,中国忠旺的银行以及其他贷款的金额为251.53亿元。

央行前行长周小川曾在演讲中剖析过大型企业都想搞金融并插足银行的原因时称,插足无非是能支持一定程度的自融,从而使企业实现快速扩张、野蛮扩张。

自救失败,路在何方?

中国忠旺突然倒下,对其所处的行业来说,极为诡异。

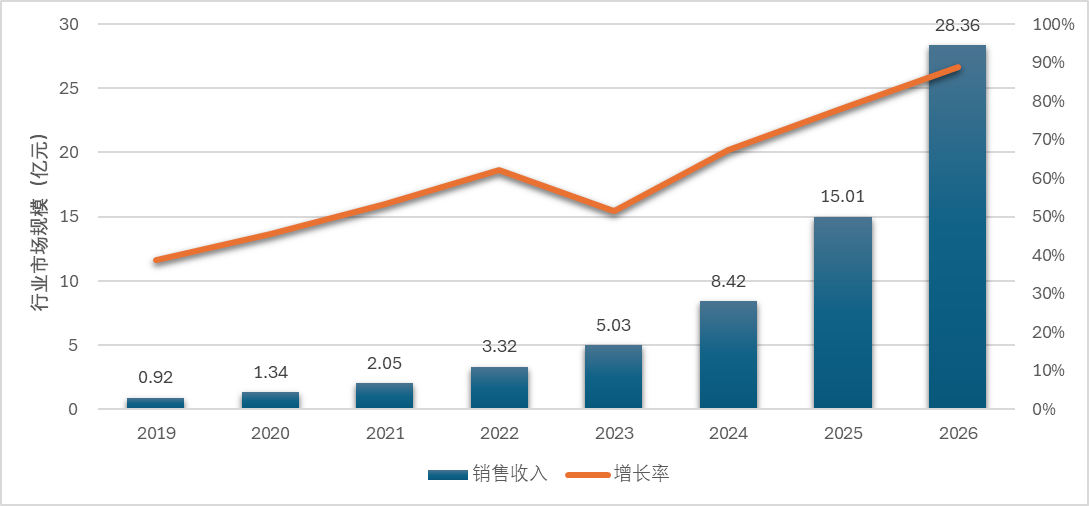

今年以来,尽管上游电解铝市场价格持续走高,挤压下游铝型材企业利润,不过下游汽车板等需求增加,这使得前三季度多数铝型材企业业绩增长幅度较大,中国忠旺正是处在难得的行业红利期,但却突然“倒在春天里”。

从财报来看,忠旺的同行们似乎都过得不错。例如,南山铝业(600219.SH)预计今年前三季度实现归母净利润为24.77亿元到26.87亿元,同比增长75%至90%;豪美新材(002988.SZ)前三季度预计盈利约1亿元,同比增长超过60%。而上半年,兴发铝业(0098.HK)实现归母净利润3.9亿元,同比增长53.7%。

实际上,中国忠旺自上市以来业绩从未出现过亏损,一直在享受巨大的市场红利。2020年在年报里还信誓旦旦称,公司顺应“新基建”发展大势,创新研发适用于5G基站建设、城际高速铁路和城市轨道交通及特高压等领域的铝产品,成功生产出世界***规格铝挤压材,填补了国内超大规格铝挤压材空白。

但扒开财务数据,除了前面提到的急剧下滑、现金吃紧、负债高企外,有业内人士认为,把中国忠旺推向绝境的,逃不过刘忠田性格驱动下的习惯性“豪赌”。

天津忠旺的投资就是最典型案例。

2011年,刘忠田在天津启动总规划年产能300万吨的铝压延项目,约为公司原有铝挤压产能的3倍。

官方宣传显示,该项目落户于天津市武清区,光占地就是9000亩,《天津日报》专门对此进行报道称,项目总投资达466亿元。

大手笔高下注后,该项目却进度奇慢、回报微薄。***条生产线的厂房建设及设备安装,直到2015年才全部完成,2017年才正式投产;一期项目第二条生产线也在2019年才进行样品试生产。截至2018年末,***条产线的全部账面价值仅为174亿元。

一系列操作之后,中国忠旺并未实现当初预想的目标。2020年,公司应收账款和其他应收款合计超200亿元,占净资产的61%。众所周知,由于各种原因,应收账款中总有一部分不能收回,形成呆账、坏账,直接影响企业经济效益,这都昭示着忠旺财务里的高风险。

为了缓解经营危机,中国忠旺近几年多次试图以借壳的方式回A上市获得输血,但均以失败告终。

借壳的对象为中房股份(下称“中房”),最近的一次是2020年3月,该交易在今年8月以市场环境等原因遭到终止。

而作为老牌房企,中房本身也是摇摇欲坠,原本想借中国忠旺之手重获新生。公司房地产开发业务自2008年就处于停滞状态,2020年实现营业收入1090.4万元,其中实际物业出租面积仅161.28平方米,获得收入仅为33.63万元。年报中同时披露,按照相关规定,4月6日起,公司股票简称由“中房股份”变为“*ST中房”。这是公司继2010年7月摘去*ST约11年后再回*ST时代,也意味着退市警报再次拉响。

由此,中国忠旺与*ST中房相互解救的希望也彻底落空。

如今,在中国忠旺的股吧里,弥漫着悲观的气息,有股民在20日发贴称,“做好暴跌80%的准备”,也人称,“制造业成千上万公司,不会缺一家,时代不会因为没有忠旺而停止前进。”

在胡润全球富豪榜上,刘忠田的2019年身家为165亿元,2020年降至120亿元,2021年再度缩水,仅剩80亿元。